その他銀行

その他銀行

金融庁の分類により、都市銀行や地方銀行、信託銀行など従来の伝統的な銀行にはない業務を行う「新たな形態の銀行」を、本項に収録した。また、外国銀行の日本法人も、本項に収録した。

PayPay銀行

本店ファサード画像がございません。お持ちのかたがございましたら、お問い合わせページよりご連絡いただけましたら幸いです。

2021年4月5日、ジャパンネット銀行からPayPay銀行に名称を変更した。

↓開設期間 2020.4.5-

ジャパンネット銀行(消滅)

インターネット専業銀行は1995年頃から米国を中心に発達してきた。日本初のインターネット専業銀行として、さくら銀行、住友銀行及び富士通など他6社の出資により創立、2000年10月12日に「新たな形態の銀行」として営業を開始した。ヤフーオークションでの決済銀行としての利便性があり、ヤフー㈱の持株比率も高い。店舗を持たないため、現金の入出金は、三井住友銀行、アットバンク、セブン銀行、イーネット、ゆうちょ銀行のATM網を利用して行うが、基本的には手数料が必要であった。

2021年4月5日、PayPay銀行に名称を変更した。

↓収集困難度★★★★★に変更

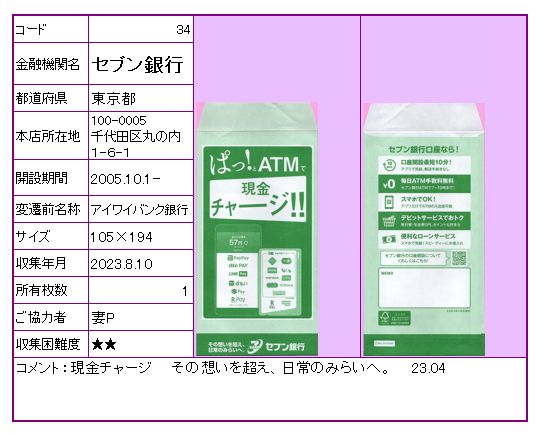

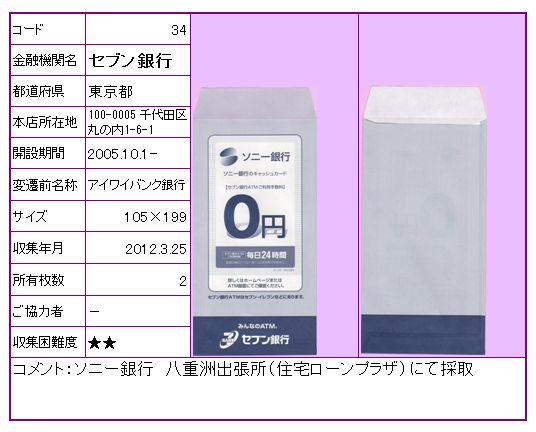

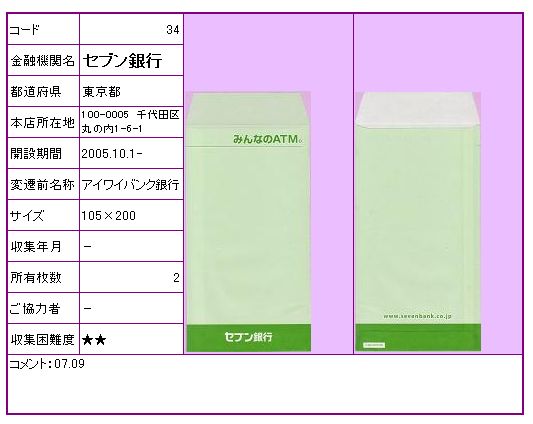

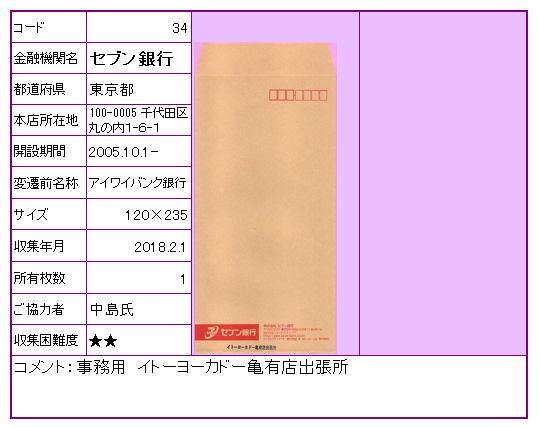

セブン銀行

大手流通企業グルーのセブン&アイ・ホールディングス傘下の銀行。2001年5月7日、東京都千代田区丸の内1丁目にイトーヨーカ堂とセブンイレブンが主体のIYグループ店舗にATMを設置する形態の決済銀行としてアイワイバンク銀行が営業を開始。開業にあたってはIYグループのメインバンクの一つであった三和銀行が中心的に協力した。2005年10月11日、セブン銀行に改称した。

アイワイバンク銀行(消滅)

2000年に銀行業の予備免許を取得後、2001年4月10日にイトーヨーカ堂とセブンイレブンが主体のIYグループ店舗にATMを設置する形態の決済銀行としてアイワイバンク銀行として設立し、同年5月7日に千代田区の丸の内センタービルに開業した。

2005年10月11日より、セブン銀行に改称した。

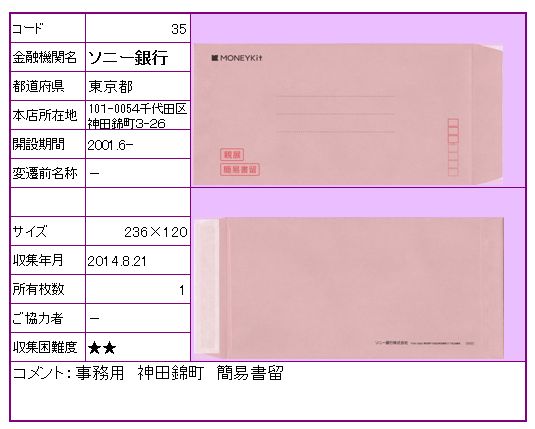

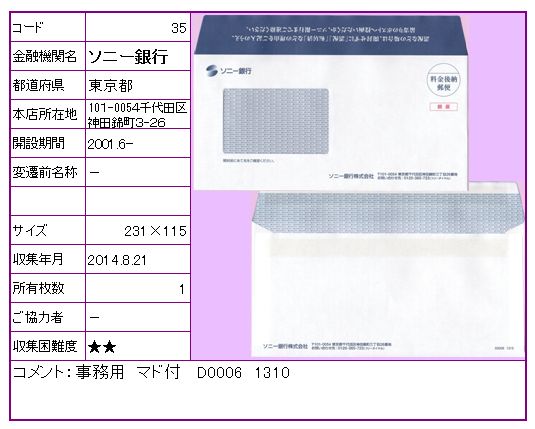

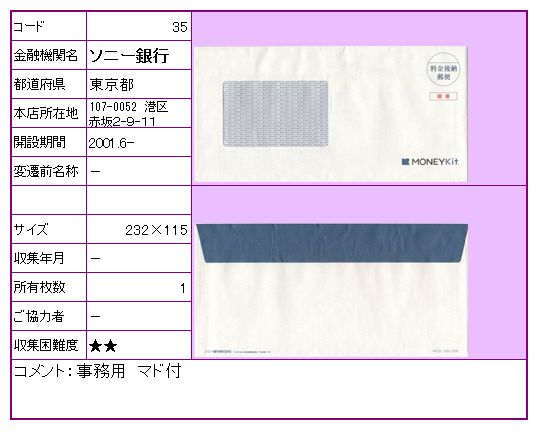

ソニー銀行

2001年4月2日、東京、南麻布1丁目に個人の資産管理の道具となることを目指してソニー㈱80%出資でソニー銀行株式会社を設立。同年6月、インターネット専業銀行として開業。外貨預金、投資信託などの運用商品の取引手数料と、住宅ローンなどの利息収入を収益の柱に据えている。

2004年4月1日、港区南青山1丁目にソニーフィナンシャルホールディングスを設立し、ソニー生命保険、ソニー損害保険とともに傘下のグループとなった。2005年3月、港区赤坂2-9-11のオリックス赤坂2丁目ビルに本店を移転。2009年7月6日、神田錦町3-26の一ツ橋SIビルに本店を移転。2010年6月には東京駅八重洲口前のビルにソニー銀行初の有人拠点として「住宅ローンプラザ」を開設。2011年8月、シドニーに駐在員事務所を設置した。

封筒には、マスコットキャラクターとしてポストペットが使用されている。

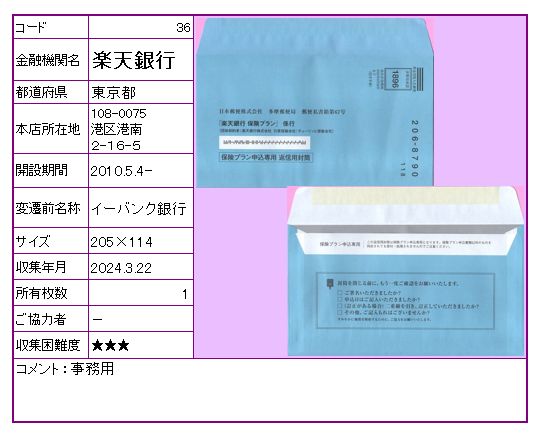

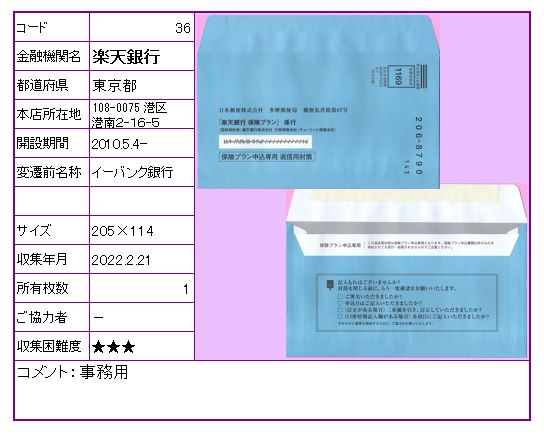

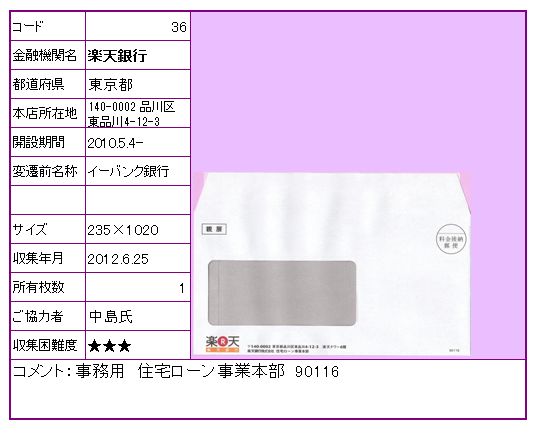

楽天銀行

2000年1月14日、東京都千代田区に日本電子決済企画㈱を設立。

2001年6月15日、イーバンク銀行に商号を変更。7月23日に開業。電子ネットワーク決済を業務の中核とした銀行であり、2009年4月に個人向けローンを始めるまで、融資業務がなかった。2009年2月10日、楽天の子会社となり、同月23日、東京都民銀行楽天支店の事業譲渡を受けた。2009年7月21日、品川区に本店を移転。

2010年5月4日、楽天銀行に商号変更。同年10月、楽天株式会社の完全子会社となった。2015年8月、世田谷区に本店を移転。2020年7月、港区に本店を移転。2024年5月9日、JRE BANKを開始した。

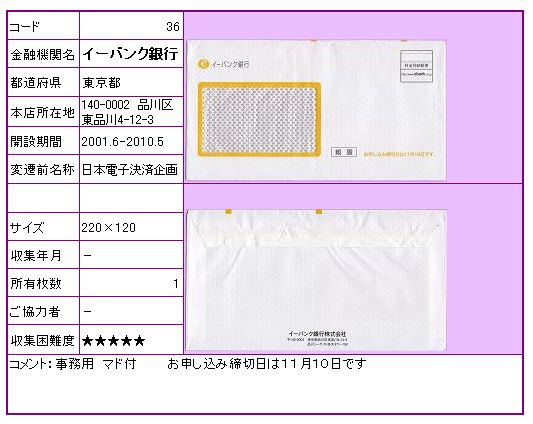

イーバンク銀行(消滅)

2000年1月14日、東京都千代田区内幸町1丁目に日本電子決済企画㈱を設立。2001年6月15日、イーバンク銀行に商号を変更。7月23日に開業。電子ネットワーク決済を業務の中核とした銀行であり、2009年4月に個人向けローンを始めるまで、融資業務がなかった。2009年2月10日、楽天の子会社となり、同月23日、東京都民銀行楽天支店の事業譲渡を受けた。2009年7月21日、品川区に本店を移転。

2010年5月4日、楽天銀行に商号変更した。

住信SBIネット銀行

1986年6月3日 、住友信託銀行の事務を受託する完全子会社として、住信オフィスサービス株式会社を設立。2006年4月3日 、SBIホールディングスからの出資の受入れ、および銀行設立準備会社への業態転換に伴い、株式会社SBI住信ネットバンク設立準備調査会社に改称。本社を、東京都府中市日鋼町1-10(住友信託銀行府中ビル)よりSBIホールディングス本社のある泉ガーデンタワー内に移転。2007年9月11日、銀行免許の予備審査終了に伴い、住信SBIネット銀行株式会社に改称。2007年9月24日に、住友信託銀行とSBIホールディングスから50%ずつを出資会社とするインターネット専業の銀行として開業。同時にセブン銀行ATMとの接続開始。2007年10月22日、ゆうちょ銀行のオープンネットワークと接続。2008年7月22日、コンビニATMのイーネット、ローソンATMとの接続開始。

ネット専業銀行のため実店舗はなく、果物名の支店名が存在する。SBIグループのSBI証券との連携を重視しており、利用者が資産運用に用いることを前提にした銀行てある。

auじぶん銀行

2020年2月9日、じぶん銀行からauじぶん銀行に改称した。

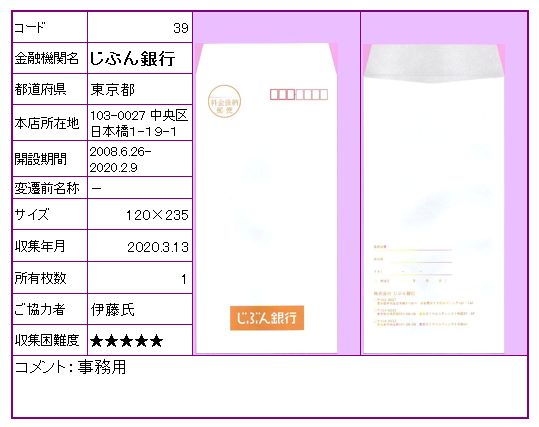

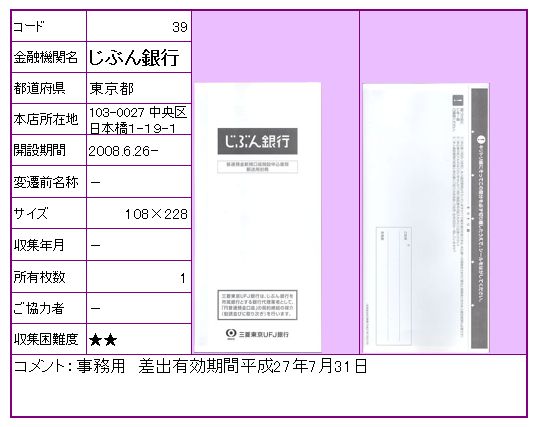

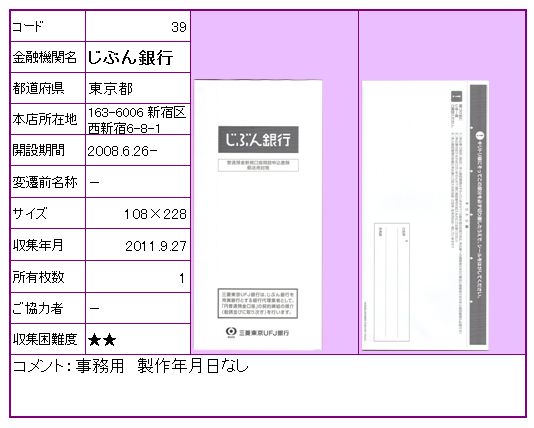

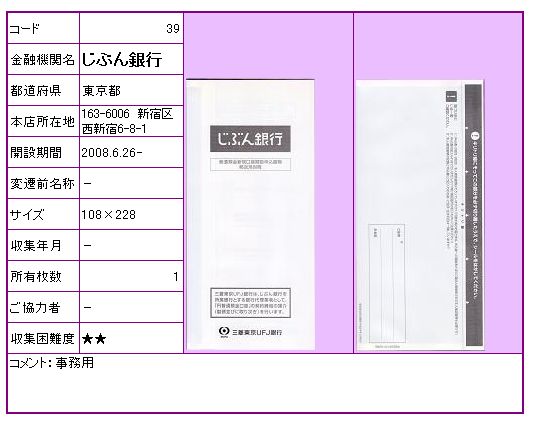

じぶん銀行(消滅)

2006年5月25日、KDDIと三菱東京UFJ銀行が50%ずつ出資してモバイルネットバンク設立調査株式会社を準備会社として設立。2008年6月9日、じぶん銀行に名称変更。同月17日、設立。同月26日より港区六本木1-6-1で営業を開始した。2010年8月23日、西新宿6-8-1に本店を移転。2015年4月27日、日本橋1-19-1に本店を移転。2020年2月9日、auじぶん銀行に改称した。

コンセプトは、「携帯電話の中にある自分の銀行」であった。

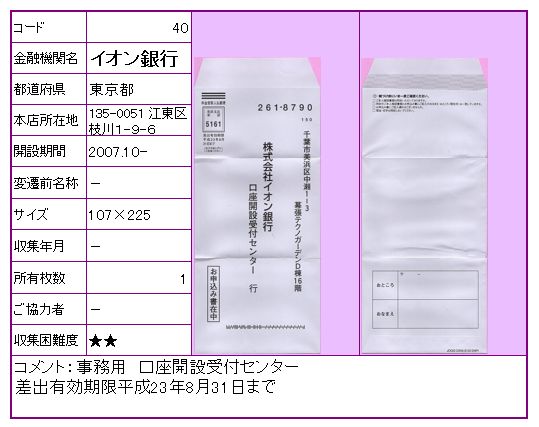

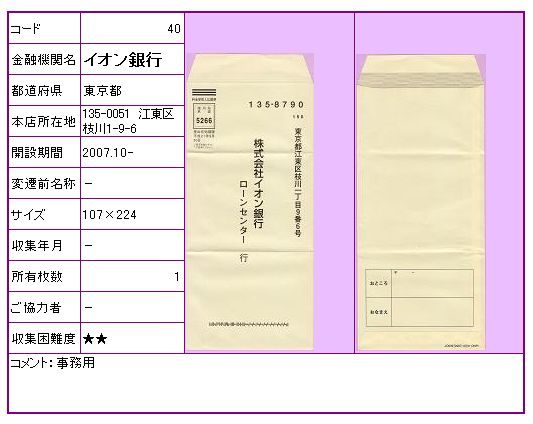

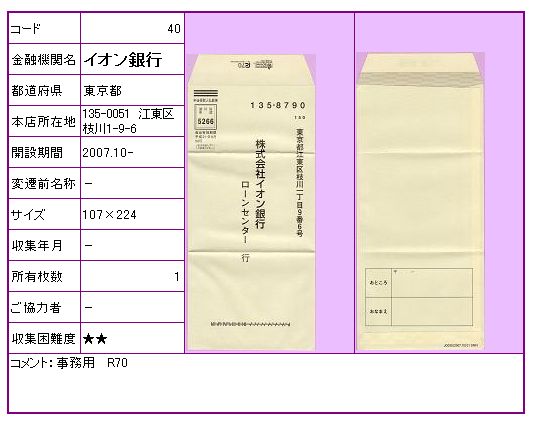

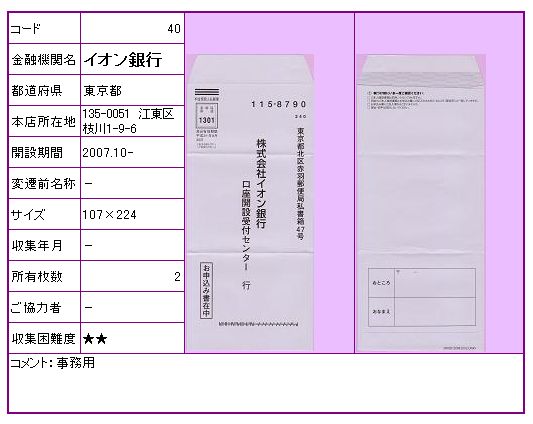

イオン銀行

2006年5月15日、イオン全額出資でイオン総合金融準備株式会社を設立した。同年7月、本社を江東区枝川1-9-6に移転。2007年10月5日、イオン銀行に社名変更。同月19日、イオンクレジットサービスが銀行代理業許可を取得、これにより口座申込受付が可能な店舗が80店舗から220店舗へ拡大した。ブランドスローガン「アイデアのある銀行」でイオンショッピングモールへのインストアブランチを展開している。

2012年3月31日 、破綻した日本振興銀行の事業を承継した第二日本承継銀行の事業をを買収したイオンコミュニティ銀行を吸収合併。これに伴い、イオンコミュニティ銀行の26店舗は、法人営業部店舗としてそのまま継承した。ただし、「法人」を冠してはいるが、個人も利用ができる。

2020年9月、本社を千代田区神田錦町3-22テラススクエアに移転した。

↓本店を千代田区神田錦町3-22に変更

↓検索マドの文字 イオンクレジットサービス

イオンコミュニティ銀行(消滅)

2004年3月1日、第二日本承継銀行が預金保険機構により設立された。

2011年4月25日、第二日本承継銀行は、破綻した日本振興銀行の店舗統合を行った上で、26店舗を譲受し、第二日本承継銀行の本店を含む27店舗体制で実務を開始した。日本振興銀行の本店窓口が手がけていたもののうち、第二日本承継銀行譲受の対象となった取引は、同一地で神田営業部の名称で営業を行う形となった。

日本振興銀行には第二日本承継銀行に事業譲渡するに適格でない不良債権等および、概算払後のペイオフ限度超の預金等の債務が残された。債権は整理回収機構等に譲渡され、債務は民事再生手続きで弁済されることとなった。

2011年12月5日、本店を千代田区神田司町2-7の日本振興ビルより千代田区神田美土代町5-2の第2日成ビルへ移転。なお、同居していた第二日本承継銀行神田営業部は同地に留まった。

一般に、承継銀行は、承継する銀行が破綻してから2年以内に、全株式の預金保険機構からの売却により再承継されない場合は解散することとなっており、受け皿の公募を行い、イオン銀行に譲渡することが適格とされた。この結果2011年12月26日、第二日本承継銀行は、株式を19.8億円、貸付債権を5億円で、預金保険機構よりイオン銀行に売却され、売買後2年は店舗網等を原則維持して、事業計画を履行するという条件で買収するということになった。同時にイオンコミミュニティ銀行と改称した。

イオンコミュニティ銀行は中小企業の金融仲介機能を引き継ぎ、新たな先の開拓を行い、イオン銀行のATM等のインフラを活用して顧客の利便性を向上させるものとし、2年後の合併を予定していた。しかし、早期の合併により、経営の効率化が図れるものとして2012年3月31日付でイオン銀行に吸収合併することとなった。

なお、イオンコミュニティ銀行の26店舗は、イオン銀行の法人営業部の店舗としてそのまま移行され、法人営業部と名乗るものの、従来のイオン銀行の内容を含めた個人取引の一部を含めて取り扱った(ただし、ATMは非設置)。また、イオンコミュニティ銀行から継承した取引については、個人に限り、一部はインストアブランチでの手続き取り扱いもできた。

日本振興銀行(消滅)

2004年4月21日、千代田区大手町1丁目の大手町ビルに開業。預金獲得と銀行株式の増資・出資によって資金・資本の調達を行い、貸出金の利息収入などで収益を得るビジネスモデルであった。

2008年9月、SFCG(旧商工ファンド)より多額の貸付債権の二重譲渡を受けていたことが判明。2009年までに、支店の開設を進め、全国に105店舗を有した。2010年4月30日、金融庁より銀行法に基づく報告命令を受けた。同年5月27日、金融庁より行政処分を受け、社内取締役は執行役のみの肩書きとなり、取締役のすべてが社外からの起用となった。 同年7月14日、現職役員及び元役員2名の計5名が、銀行法第63条違反(第25条に基づく検査の忌避)容疑で逮捕された。これをきっかけに定期預金の引き出しが続き、資産状況が悪化。9月の中間決算で1804億円の債務超過となる見込みとなった。同年9月10日に自力再建を断念し、金融庁に破綻申請と東京地方裁判所に民事再生法を申請し、経営破綻した。さらに同年12月には、5月25日に武富士の債権を「富士クレジット」を迂回させ「譲渡担保」として譲受していたことが判明した。

政府と預金保険機構は、預金保険法に基づき、預金の払い戻し保証額を元本1000万円とその利子までとする定額保護、いわゆる「ペイオフ」を1971年の制度創設後初めて発動した。振興銀はペイオフを意識した預金の募集を行っており、当局者は預金保険制度を悪用したモラル・ハザードであると問題視した。

2011年4月25日、資産の劣化を防ぐ観点から最終承継先への早期の売却を進める方針で、一部が第二日本承継銀行に事業譲渡された。振興銀には承継銀行に事業譲渡するに適格でない不良債権等および、概算払後のペイオフ限度超の預金等の債務が残された。債権は整理回収機構等に譲渡され、債務は民事再生手続きで弁済されることとなった。同年12月5日、本店を千代田区神田司町2-7の日本振興ビルより千代田区神田美土代町5-2の第2日成ビルへ移転。なお、同居していた第二日本承継銀行神田営業部は同地に留まった。第二日本承継銀行は同年12月26日、株式19.8億円及び貸付資産の一部を5億円でイオン銀行に売却され、イオンコミュニティ銀行となった。

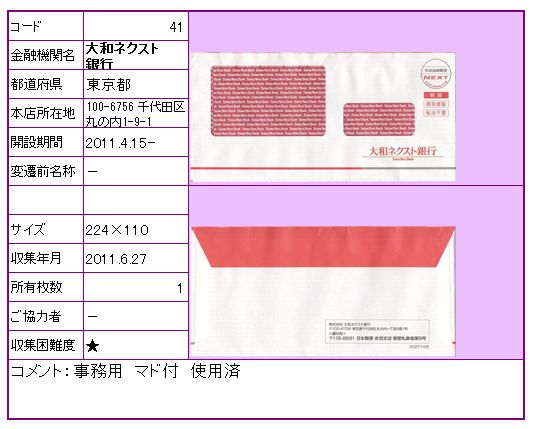

大和ネクスト銀行

2010年4月、大和証券グループ本社は、準備会社として大和ネットバンク設立準備株式会社を設立。2011年4月4日、大和ネクスト銀行に商号変更。同年4月15日、開業。同年4月22日には大和証券が同社を所属銀行とする銀行代理業許可を取得し、同年5月13日、営業を開始した。

取り扱う商品は預金のみとし、ダイレクトチャネルと大和証券各店舗の対面チャネルを活用して展開する。また、預金口座と大和証券の証券総合口座との間を自動で振り替えるサービス「スイープ・サービス」を提供している。スローガンは、お客様の資産形成におけるベストパートナーとしている。

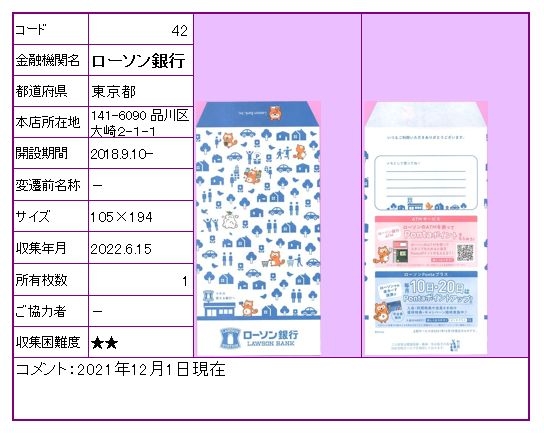

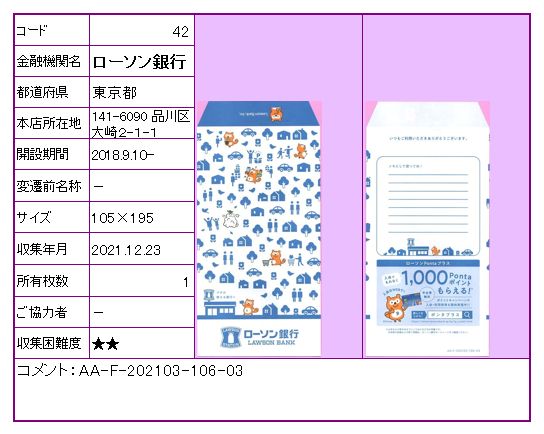

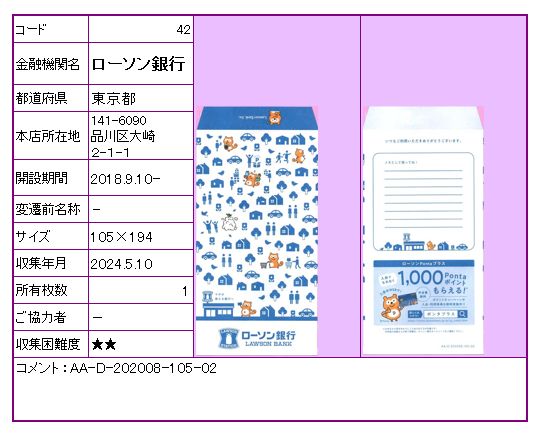

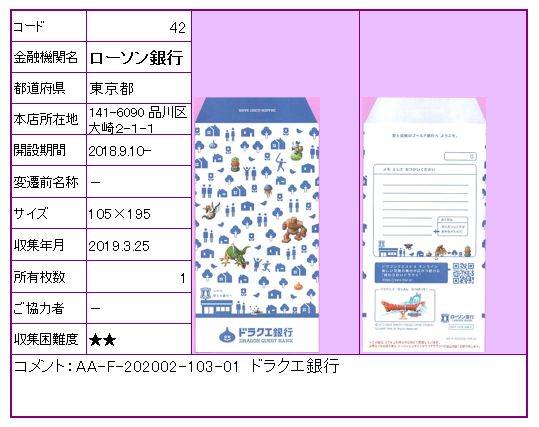

ローソン銀行

2016年11月25日、ローソンが95%、三菱東京UFJ銀行が5%を出資し、ローソンバンク設立準備(株)設立。2018年6月1日、(株)ローソン・エィティエム・ネットワークスの共同ATM事業を承継。2018年7月2日、(株)ローソン銀行に商号を変更。2018年8月10日、銀行免許を取得。2018年9月10日、開業。2018年10月15日、銀行サービスを開始した。

みんなの銀行

本店及びファサード画像がございません。お持ちのかたがございましたら、お問い合わせページよりご連絡いただけましたら幸いです。

2019年8月15日、みんなの銀行設立準備㈱設立。2020年12月22日、銀行免許を取得。2021年5月28日、デジタル銀行として開業した。デジタルネイティブ世代を顧客ターゲットとするモバイル専業銀行と位置付けている。、既存の銀行ビジネスにおける構成要素をデジタル技術を使って根本的に変革する、「デジタルトランスフォーメーション」(DX)を推進する。ふくおかフィナンシャルグループの100%子会社であり、本店所在地は、十八親和銀行福岡ビル8Fである。

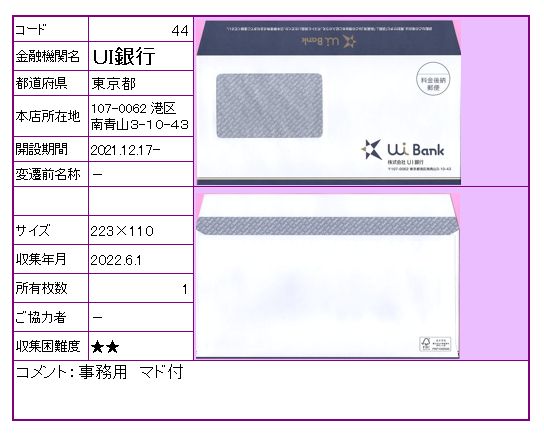

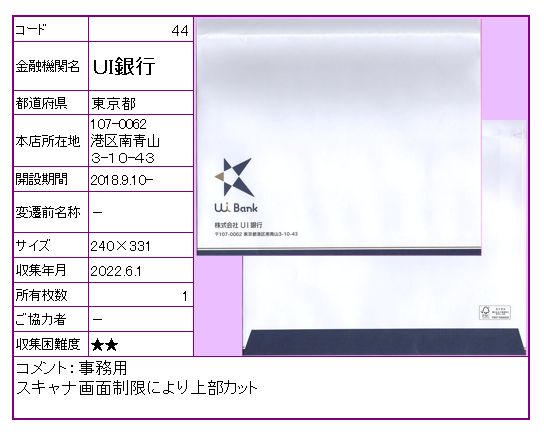

UI銀行

2020年10月30日、㈱東京きらぼしフィナンシャルグループが100%出資し、㈱きらぼしデジタルバンク設立準備会社を設立した。2021年12月3日、UI銀行に改称。同月17日、銀行免許を取得した。

「あなた(U=You)と私(I)=わたしたち」。 人と人とのつながりを大切にし、思いをつないでいきたい、との意味を込めています。デジタルバンクでありながら、“サービスをつなぐ”“世代をつなぐ”“地域をつなぐ” プラットフォームとして、親しまれ、愛される銀行を目指している。

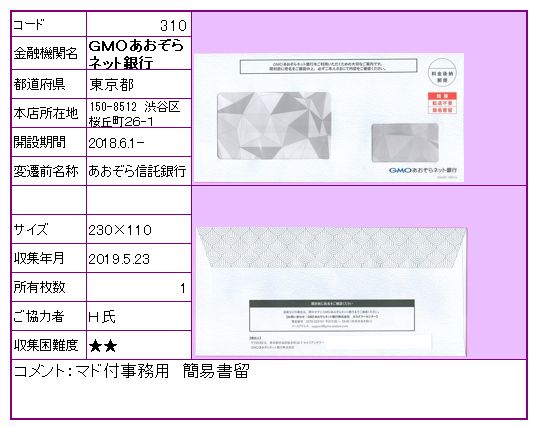

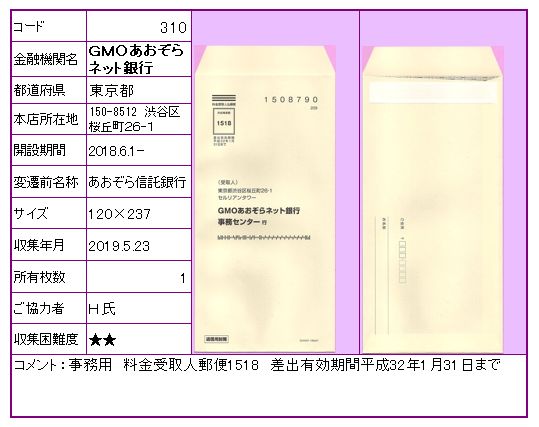

GMОあおぞらネット銀行

2018年6月1日、あおぞら信託銀行がGMОあおぞらネット銀行に改称した。改称とともに本社を渋谷区桜丘町26-1に移転した。同年7月1日、インターネット銀行事業を実施した。同年10月1日、信託業務は引き続き旧本店にて行うが、吸収分割によりあおぞら銀行に承継した。

あおぞら信託銀行(消滅)

1994年4月1日、日本債券信用銀行の100%信託銀行子会社として日債銀信託銀行開業。2001年1月4日、あおぞら銀行の100%信託銀行子会社としてあおぞら信託銀行に改称。2003年5月、千代田区九段南に本店を移転。2005年1月20日、ヤフーとあおぞら銀行はインターネットバンキング業務を開始することで基本合意に達したと発表したが、2006年2月23日に解消した。

2017年5月8日、千代田区麹町6-1-1の上智大学四谷キャンパス6号館ソフィアタワー13階に移転した。

2018年6月1日、GMОあおぞらネット銀行に改称した。改称とともに本社を渋谷区桜丘町26-1に移転した。

SBI新生銀行

2023年1月4日、SBIグループの一員であることを明確にするため、新生銀行からSBI新生銀行に改称した。

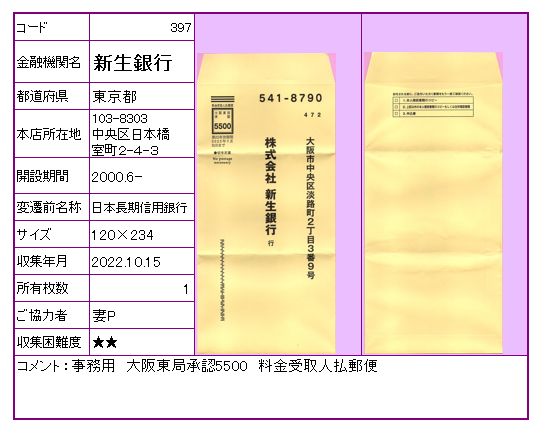

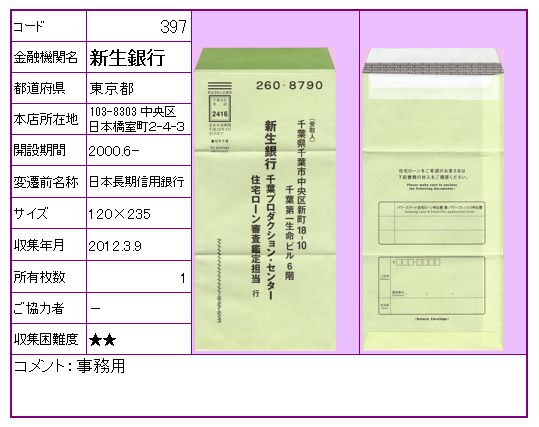

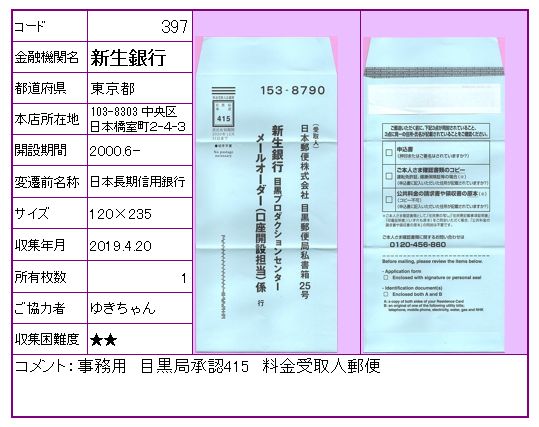

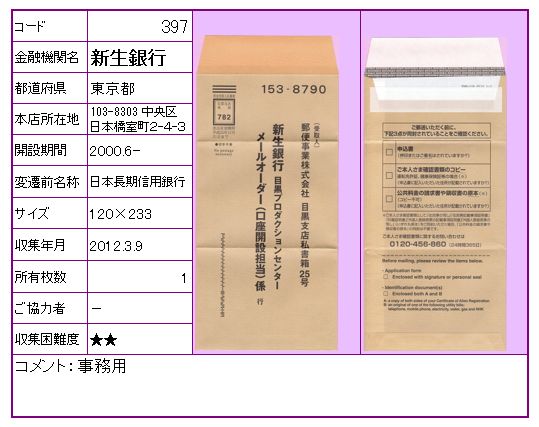

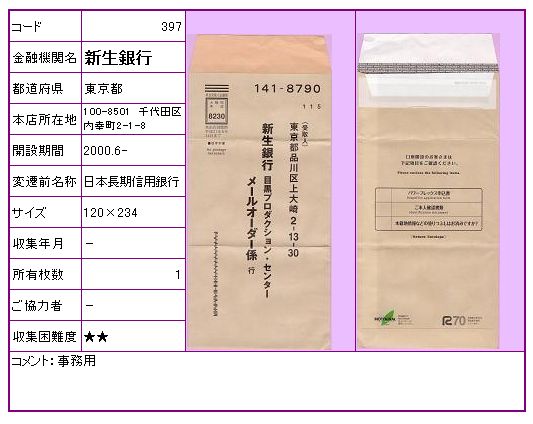

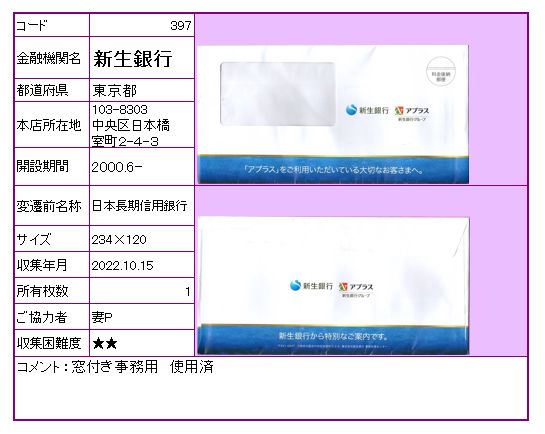

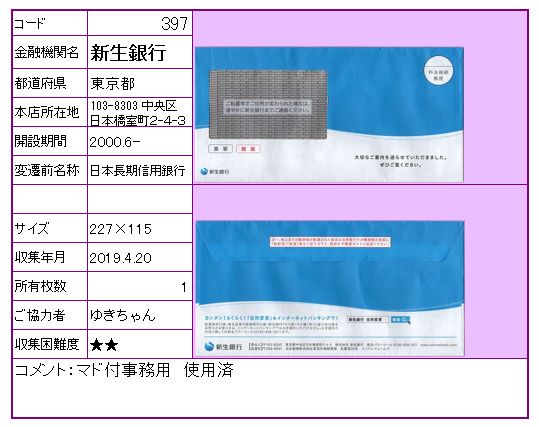

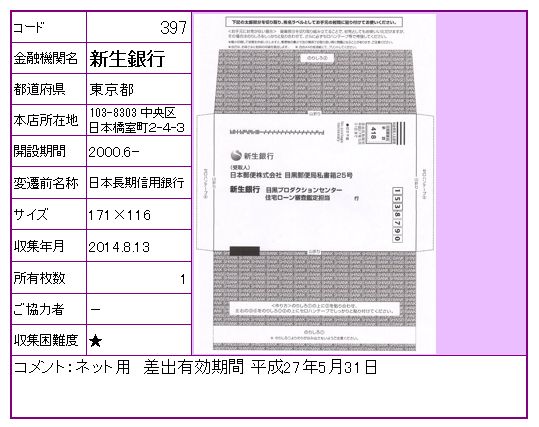

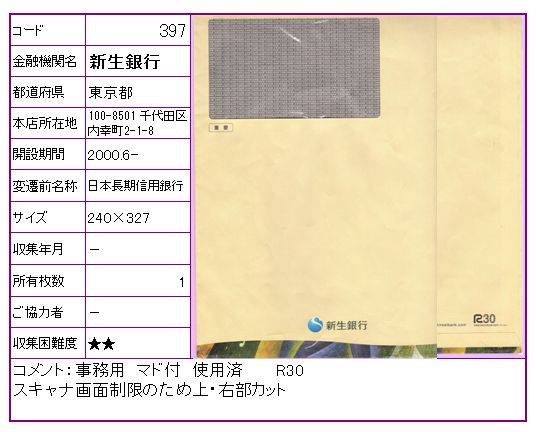

新生銀行(消滅)

1998年10月の金融国会において、金融再生法が10月12日、続く早期健全化法が10月16日に可決成立。10月23日、形式的には日本長期信用銀行自身の破綻申請は即日その認定がなされ、日本政府により特別公的管理銀行として一時国有化された。

その後、売却にあたり、中央三井信託銀行グループ他との競争入札の末、2000年3月1日にアメリカの企業再生ファンド・リップルウッドや外国銀行らから成る投資組合「ニューLTCBパートナーズ」に売却され、特別公的管理が終了し、同年6月5日に新生銀行に改称した。本店は、内幸町の長銀本店を、そのまま使用した。

2004年4月1日、長期信用銀行から普通銀行へ転換。2006年11月、支配株主であったニューLTCBパートナーズの母体であるRHJインターナショナルとのパートナーシップを解消した。

旧日本長期信用銀行に注入された公的資金は、約7兆9,000億円であり、このうち債務超過の補填分3兆6,000億円は損失が確定している。2007年8月1日、公的資金は優先株ではなく普通株となったため、返済の目処が立っていない。

2008年の金融危機により、海外投資で多額の損失が生じたこともあり、2009年6月25日に、あおぞら銀行と2010年中に合併することで基本合意したと報じられた。しかし、新生銀行が2010年3月期の連結決算で最終赤字に陥ったことと、双方との経営方針をめぐっての対立が解消できなかったことを理由に、2010年5月14日付けで合併を解消することを発表した。

内幸町の本店フィナンシャルセンターは2011年12月30日で閉鎖され、2012年1月1日、中央区日本橋室町二丁目のYUITO(日本橋室町野村ビルのうち、商業施設部分を指す名称)8Fへ本店フィナンシャルセンターを移設した上で、2012年1月4日より営業を開始した。

2023年1月4日、SBI新生銀行に改称した。

↓収集困難度に★★を追加

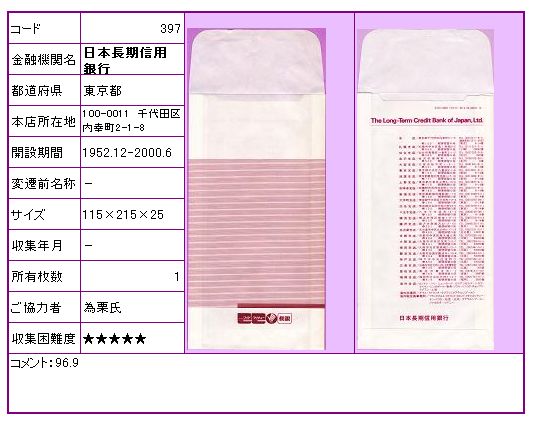

日本長期信用銀行(消滅)

<開業>

1952年6月、設備資金等長期資金の安定供給を目的として長期信用銀行法が成立し、同年12月に施行された。この法律に基づき、戦前から金融債を発行していたかつての特殊銀行で、短期金融を中心とした都市銀行への鞍替えを志向して長期信用銀行への転換を選ばなかった日本勧業銀行と北海道拓殖銀行が中心となって他の金融機関の支援も得て、1952年12月1日、株式会社日本長期信用銀行が設立され、同月5日に開業した。

<順調な発展>

初代頭取には大蔵省出身の原が就任し、本店は千代田区九段の日銀分館に置かれた。1953年1月に大阪支店、同2月に札幌支店を開設、さらに地方銀行を代理店とする代理貸制度を創設、外国為替業務の認可も得て、業務体制を整備した。この間、日本経済は鉄鋼・電力・石炭・海運の4重点産業への傾斜生産方式による近代化を軸に経済発展の基礎を固めたが、長銀はこの期間の設備貸出純増の5割強を4重点産業に振り向け、収益も1954年3月期には黒字に転換した。

1955年からの日本経済は高度経済成長期を迎えた。特に前半の高度成長を支えたのは鉄鋼・石油化学・合繊・自動車・家電・工作機械など製造業の設備投資で、産業構造の高度化が著しく促進された。長銀の貸出額でみると、1956年3月末の貸出残高は1,039億円であったが、1962年3月末には4,059億円と4倍に増加した。また、1958年には代理貸制度を従来の地方銀行に加えて、相互銀行・信用金庫に拡大し、地方の長期資金供給の充実を図った。1956年9月に本店を千代田区丸ノ内の東京ビルに移転。さらに1958年12月に名古屋、1959年12月に福岡、1962年3月に仙台、1962年9月に金沢、1964年3月に高松、1966年5月に広島に、それぞれ支店を開設して、国内ブロック店舗の整備を完了した。

資金調達面では、割引金融債のワリチョーや、利付金融債のリッチョー、リッチョーワイドといった長期信用債券を携え、債券の発行残高は1956年3月末の1,078億円から1962年3月末4,171億円へと貸出同様の伸びをみせた。債券の内訳では、1956年3月末の利付債と割引債の比率10対1が、1962年3月末には3対1と割引債の比重が高まった。貸出面では1962年以降、高度経済成長期には産業金融の分野で一定の役割を果たしたが、重厚長大産業の資金調達が間接金融から直接金融へシフトするにつれ、4重点産業と重化学工業向けの比率が低下した。こうした中、1971年~1989年まで頭取・会長を務めた杉浦の下、危うくなった存立基盤を補強するため、その他製造業・不動産・流通・サービス等、新興企業に対して積極的な融資を推進し、貸出先が多様化した。 また1973年、経営不振にあったリコー系の日本リースへの役員派遣をきっかけに同社を掌握、1983年には長銀出身の社長が誕生した。同社は長銀の別働隊として不動産融資に注力し、同じくバブル崩壊後に不良債権を築き上げることになった。杉浦の19年間の頭取・会長在任期間に行員の福利厚生が充実した反面、本部企画部門を中心とする側近政治の弊害を招いた。

金融の国際化についても、積極的に取り組み、1964年10月、ニューヨークに初の海外駐在員事務所を開設。1971年3月にロンドン、1972年9月にシドニー、1973年10月にアムステルダムにそれぞれ駐在員事務所を開設。1973年7月、初の海外支店としてロンドン支店を開設。以後、ニューヨーク・ロサンゼルス・シンガポール・シカゴ・ケイマン・パリなどに支店が設置され、アメリカ・ヨーロッパ・アジアでの拠点を確立した。国際業務面では、外為取扱実績が拡大し、特に1972年以降は国際的なシンジケートローン、私募債引受など長期資本取引が主要な業務となり、海外市場における証券引受・販売業務を積極的に展開した。証券ネットワークについては、1979年9月、ロンドンに長銀インターナショナルを設立し、ユーロ債発行・流通市場で業務を開始した。また、その後、スイス長銀・ドイツ長銀・アジア長銀(香港)・シンガポール長銀を相次いで設立した。北米では、1988年6月、グリニッチ・キャピタル・マーケット社(コネチカット州)を買収し、米国政府証券・モーゲージ証券の引受・販売を行い、プライマリー・ディーラーとしてトップクラスの評価を得た。

長期金融の専門銀行として成長してきた長銀は、金融債の発行を通して、従来から証券分野と深くかかわり、国内市場においても国内債受託業務、私募債アレンジ業務、円建て外債(サムライ債)受託業務、公共債の引受・ディーリング業務等を中心に、内外の顧客に資本市場での調達・運用サービスを提供した。1993年度において、円建て外債の受託では主受託12件をつとめ、件数・金額とも邦銀中第1位となった。また、金融制度の改革に伴い、銀行子会社を通ずる証券会社の設立が認められると、1993年7月、100%出資で長銀証券株式会社が設立された。これにより、内外証券機能が一層充実することになった。

<不良債権の隠蔽>

1989年4月、融資拡大を積極的に進める第6次長期経営計画がスタートし、堀江頭取を中心とする積極的な融資攻勢を行った。反面、反対派とレッテルを張られた役員らは、出向などの形で長銀から放逐されていった。こうして、バブル景気末期には、貸出残高における流通・サービス・建設・不動産、住宅金融専門会社を中心とする金融業・保険業向けのシェアが高くなっていたが、バブル崩壊後に多額の不良債権を抱え込む結果となった。中でも、杉浦が融資を後押したイ・アイ・イ・インターナショナルに対する債権3,800億円が焦げ付いたことは致命傷となり、多額の不良債権の償却を余儀なくされた。また同グループ関連で経営危機に陥った東京協和信用組合と安全信用組合の支援のため多額の出資も行った。このため、1990年代後半より経営不安がささやかれるようになった。

1991年12月末の役員会で、堀江頭取はグループ全体の不良債権額が2兆4千億円を超えたと報告を受けたが、受け皿会社に不良債権を飛ばし、1994年2月には、より本格的に不良債権隠しを進めた。

経営環境が日々悪化する中で、1998年3月、金融機能安定化措置法案に基づく金融危機管理審査委員会の決定により、1,766億円の公的資金が注入された。しかし、1998年3月期決算において大野木頭取ら経営陣は粉飾決算に手を染めた。不良債権処理に約8,000億円が必要と認識しながら、実際には約6,000億円の処理にとどめ、結果として71億円を違法配当し有価証券報告書に虚偽記載をした。

1998年、長銀はスイス銀行(後のUBS)と提携し活路を見出そうとした。この時、長銀は不良債権の抜本処理に必要な額は5,000億円」と説明していたが、スイス銀行は、粉飾を見抜き9,200億円が必要と主張、交渉は膠着し時間だけが進展した。結局、合弁の証券子会社である長銀ウォーバーグ証券を乗っ取られ逆に市場で長銀株を空売りされるなど、この提携は局面を打開するには至らなかった。

200円前後で推移していた長銀の株価であったが、1998年6月5日に月刊現代に、経営危機に関するスクープ報道がなされると、株価は急落、以後、経営は迷走を続け、長銀は当事者能力を失い、政府主導で他行による救済合併が検討された。同年7月22日には49円の額面割れ、8月11日は最安値の39円をつけた。

同じく経営危機に陥っていた日本債券信用銀行との一括救済や、もともと同根である第一勧銀との合併など、連日のようにめまぐるしく違う相手による救済合併・提携が報じられる中、同年6月26日、当時大手行の中では優良な財務体質であった住友信託銀行との合併が発表された。しかし、マーケットはこの発表後に、格付会社による住信の格下げ・住信株価急落などマイナス評価が集中し、住信内に合併慎重派が台頭した。また住信首脳も長銀の不良債権の規模から救済を躊躇し始めた。同年7月30日、小渕内閣が発足し、長銀との関係が深い宏池会領袖・宮澤が蔵相に就任した。小渕内閣発足当初から、長銀の経営危機は重要な経済課題であり、小渕首相自らが住信社長を首相官邸に呼び合併を説得するが、同年10月、最終的には住信からの申し出により合併は破談となった。

<特別公的管理から新生銀行の誕生>

この破談直後から、長銀救済は与野党間の政争の具と化していたが、結局は国による直接救済が検討され、1998年10月の金融国会において、金融再生法が10月12日、続く早期健全化法が10月16日に可決成立。10月23日、形式的には長銀自身の破綻申請は即日その認定がなされ、日本政府により特別公的管理銀行として一時国有化された。

当初、1998年9月末時点での金融監督庁検査では、有価証券含み損を含めて債務超過額は3,400億円とされていた。しかし、その後の資産査定の結果、債務超過は国有化時点で2兆円を上回っていたことが判明する。その後、投入された公的資金は約7兆9,000億円、そのうち債務超過の補填分約3兆6,000億円は損失が確定。さらに、瑕疵担保条項の行使で、預金保険機構を通じ国が買い取った債権も将来的には損失が予想され、最終的な国民負担額は4、5兆円に達した。

その後、売却にあたり、中央三井信託銀行グループ他との競争入札の末、2000年3月1日にアメリカの企業再生ファンド・リップルウッドや外国銀行らから成る投資組合「ニューLTCBパートナーズ」に売却され、特別公的管理が終了し、同年6月5日に新生銀行に改称した。

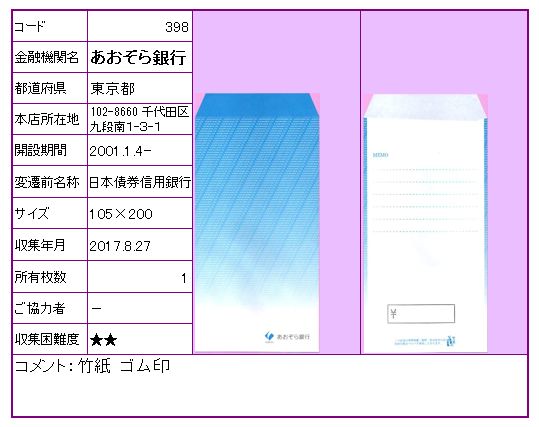

あおぞら銀行

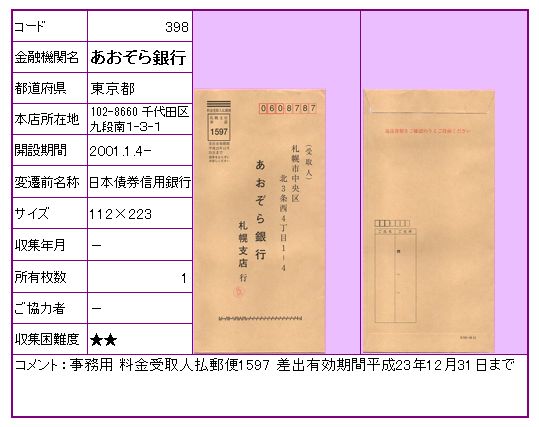

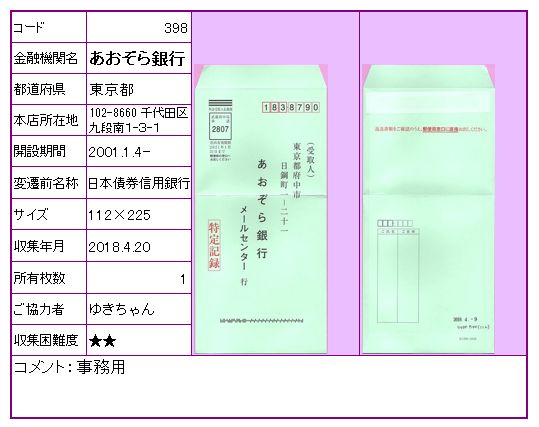

1998年12月13日、日本債券信用銀行は金融庁検査で実質2,700億円の債務超過が認定され、金融再生法により、特別公的管理下・一時国有化が決定された。2000年9月1日、ソフトバンク、オリックス、東京海上火災保険などから成る投資グループに売却され、特別公的管理が終了した。この売却にあたり、金融再生委員会と預金保険機構は、日債銀の債務超過を穴埋めするため、3兆2,428億円の公的資金投入(贈与及び不適資産の買取)を行った。この結果、1998年に投入した600億円を含め、実質的国民負担額は、金融機関の負担する預金保険料1,714億円を差し引いた3兆1,314億円に上った。

2001年1月4日には、あおぞら銀行に名称変更した。当初の本店は千代田区九段北1丁目にあった。2003年3月、千代田区九段南1丁目3-1の旧さくら銀行本店であったビルに本店を移転した。

2005年7月20日、ニューヨーク駐在員事務所を、2007年5月15日、上海駐在員事務所を開設した。2006年4月1日には普通銀行に転換し、国内から長期信用銀行がなくなった。2009年6月25日に、新生銀行と2010年中に合併することで基本合意したと報じられた。しかし、新生銀行が2010年3月期の連結決算で最終赤字に陥ったことと、双方との経営方針をめぐっての対立が解消できなかったことを理由に、2010年5月14日付けで合併を解消することを発表した。

2015年6月29日、旧日本債券信用銀行に対して、1998年3月に旧安定法により注入された公的資金600億円及び2000年10月に早期健全化法により注入された公的資金2,600億円の残債である1,434億円を完済した。

2017年5月8日、本店を上智大学四谷キャンパス6号館の通称ソフィアタワー(102-8600 千代田区麹町6-1-1)に移転した。

2018年10月1日、GMОあおぞらネット銀行の信託業務を吸収分割により承継した。

日本債券信用銀行(消滅)

<高度経済成長期>

日本の経済は、高度経済成長期に入り始めた頃であり、中小企業などの旺盛な資金需要ともあいまって日本不動産銀行の業績は1957年4月の開業当初から急速に拡大した。1957年11月から利付金融債(5年満期のリツキフドー、後のリッシン、リッシンワイド)、翌1958年10月から割引金融債(1年満期のワリフドー、後のワリシン)発行を開始し、利付金融債は金融機関の引き受けを中心に、割引金融債は個人向け貯蓄手段として、いずれも順調に発行量を拡大した。1960年代に入ると、対象顧客が、中堅企業、さらにそれらの親会社を中心とする大企業との取引も次第に拡大し、本来的な長期信用銀行としての基盤の確立が進んだ。

また、不動産融資については、不動産担保融資にとどまらず、長期信用銀行としての独自性を発揮する分野として取り組みが図られた。1964年には積立フドーによる住宅融資が開始され、さらに1965年からは建設業・不動産業・私鉄業が重点3業種と位置づけられ、事業金融の性格を持つ不動産融資として推進された。

1960年代後半に入ると国債発行開始によって金融債の消化にも少なからぬ影響が生じた。このため、金融機関による消化に加え、割引金融債を中心とした自力消化、証券会社を通じた販売が債券消化の3本柱として位置づけられ、組織の強化、店舗の拡充、新商品の開発などが進められた。1967年10月、東京都千代田区九段下に新本店を建設した。

1970年8月、経済社会構造の変化や急速な国際化に対処するため、長期経営計画(7ヵ年)を策定し、また大幅な組織改革を実施して、権限の委譲などによる組織運営の効率化が進められた。

1970年代前半は業務の国際化が進展し、外国為替業務をはじめ、シンジケートローン業務などが拡大した。海外拠点は、1971年10月にニューヨークに初の駐在員事務所、1974年4月にはロンドンに初の海外支店を開設した。また、1974年12月に、欧州市場で初の外債1,500万ドルを発行した。

<日本列島改造論後の不動産不況と日債銀の誕生>

行名が示すように不動産融資に注力してきたが、長期信用銀行として三番手の最後発であり、存立基盤が薄かった。また不動産融資が主力業務であったことより、田中角栄首相の唱えた日本列島改造論後の不動産不況で、多額の不良債権を作り出し、1970年代後半には経営不安がささやかれるようになった。朝鮮銀行が出自であることから民族系企業や韓国外換銀行などとの取引が多く、不動産取引を通じて反社会的勢力との接点をもち、ダーティーイメージのある金融機関であった。

1973年の第1次石油危機に伴う不況の中で、長期経営計画の見直しなどの対応が図られ、経営の効率化が進められた。1977年10月1日、創立20周年を機に、不動産担保金融より債券発行銀行としての路線転換を強調する狙いも込めて、行名を日本債券信用銀行に変更した。

1980年代になると、組織改革のほか行内情報処理体制の構築などが積極的に進められ、銀行法の改正などによる金融自由化、国際化の進展などへの長期的対応が図られた。1982年には長期経営計画PROJECT30(5ヵ年)が策定され、1985年には環境変化の早さに対応するため、融資・債券・証券・国際業務などあらゆる機能を活用した「総合営業」が推進された。特に国際業務面では、全業務の国際化と海外営業力の強化が図られ、海外支店・駐在員事務所拡充の他、ロンドン・オーストラリア・スイス・ドイツなどに現地法人が設立された。また、新たに認められた公共債の窓口販売、ディーリング業務についても債券発行銀行としてのノウハウを生かして当初から積極的に取り組みが行われた。1987年以降は、自己資本の充実、ALMなどによる財務・収益構造の改善が進められた。

<バブル崩壊>

バブル経済当時、積極的な融資を続け、1991年以降のバブル崩壊によって、ノンバンクや不動産業向け融資が巨額の不良債権となって、経営を圧迫し始めた。保有株式の売却や債権買収機構などを積極活用し、1993年から実施された中期経営計画(3年間)の下で新たな対応が進められた。しかし、日債銀の経営危機はさらに深刻化し、1993年に窪田元国税庁長官、1996年には東郷元日銀理事をそれぞれ経営首脳に迎え、事実上大蔵省・日銀管理銀行となった。1994年4月には海外より全面撤退、またクラウン・リーシング(負債約1兆1187億円)など系列ノンバンク3社を破綻処理し、1996年3月期決算は初の赤字決算となった。1997年3月には自己資本比率が国内基準の4%を割り込む水準まで低下した。再建策として1997年3月大蔵省が中心となり、全支店の売却および各金融機関および新金融安定化基金(日銀拠出を含む)よりいわゆる奉加帳増資で合計2,900億円を調達した。これは、当時の日債銀・資本勘定の3倍に相当する金額であったが、引受側の各金融機関には東京証券取引所規則により「原則として割当株式の2年間売却凍結」とする制限が付いた。これが後々に、日債銀株価の奇妙な安定を裏で支える要因となった。続いて1998年3月に金融危機管理審査委員会の決定で、旧安定化法により600億円の公的資金を注入した。また1998年4月、バンカース・トラストと業務提携した。

1991年から行われていた不良債権をペーパーカンパニーに付替える、いわゆる「飛ばし」行為による粉飾決算は、1993年以降により本格化した。当時の会計基準では、連結決算が重視されていなかったこともあり「飛ばし」行為は厳密には粉飾決算では無かった。また、日債銀の場合、旧朝鮮銀行時代や来島ドック・福島交通に関する不良債権を「飛ばし」処理することで、景気回復後に適宜償却できた成功体験があった。1995年、こうした不良債権処理は本店事業推進部に一本化されるが、何れにせよ根本的な再建策は採られていなかった。また、1998年3月期決算について、279社を格上げ査定し、不良債権の取立不能見込額の過少処理・貸倒引当金の大幅圧縮(後に粉飾決算として刑事立件)を行った。同時期、外資系金融機関、特にクレディ・スイスグループが販売するデリバティブ取引を組み込んだ金融商品を利用した不良債権隠しも行われていた。

<あおぞら銀行へ>

1998年、マーケットは同じく長期信用銀行で経営危機に陥っていた日本長期信用銀行に関心が集中していた。株価下落と資金繰りに行き詰ったことによりマーケットから退場を迫られた長銀は、同年10月に特別公的管理下・国有化に入った。その後の関心は、小康状態を保っていた日債銀に向かっていたが、同年12月、金融庁検査で実質2,700億円の債務超過が認定され、12月13日、金融再生法により、特別公的管理下・一時国有化が決定された。2000年9月1日、ソフトバンク、オリックス、東京海上火災保険などから成る投資グループに売却され、特別公的管理が終了した。直後に次期社長にも内定していた本間頭取が不可解な自殺を遂げた。

この売却にあたり、金融再生委員会と預金保険機構は、日債銀の債務超過を穴埋めするため、3兆2,428億円の公的資金投入(贈与及び不適資産の買取)を行った。この結果、1998年に投入した600億円を含め、実質的国民負担額は、金融機関の負担する預金保険料1,714億円を差し引いた3兆1,314億円に上った。翌年2001年1月4日には、あおぞら銀行に名称変更した。

日本不動産銀行(消滅)

<朝鮮銀行清算と日本不動産銀行の誕生>

1909年11月、韓国銀行が設立され、1911年8月15日、朝鮮銀行と改称された。以後、36年間にわたり朝鮮および関東州における中央銀行としての機能を果たしたが、第二次世界大戦終戦によって、1945年10月26日、閉鎖機関に指定され、いわゆる特殊清算が進められた。

1953年8月、閉鎖機関令改正によって清算後の国内残余財産による新会社設立の道が開かれた。新会社の構想では、中小企業向けの長期資金の貸付を主業務とし、1957年4月1日、不動産を抵当とするものに重点を置く日本不動産銀行を長期信用銀行法に基づいて設立することとなった。

<高度経済成長期>

日本の経済は、高度経済成長期に入り始めた頃であり、中小企業などの旺盛な資金需要ともあいまって業績は開業当初から急速に拡大した。1957年11月から利付金融債(5年満期のリツキフドー、後のリッシン、リッシンワイド)、翌1958年10月から割引金融債(1年満期のワリフドー、後のワリシン)発行を開始し、利付金融債は金融機関の引き受けを中心に、割引金融債は個人向け貯蓄手段として、いずれも順調に発行量を拡大した。1960年代に入ると、対象顧客が、中堅企業、さらにそれらの親会社を中心とする大企業との取引も次第に拡大し、本来的な長期信用銀行としての基盤の確立が進んだ。

また、不動産融資については、不動産担保融資にとどまらず、長期信用銀行としての独自性を発揮する分野として取り組みが図られた。1964年には積立フドーによる住宅融資が開始され、さらに1965年からは建設業・不動産業・私鉄業が重点3業種と位置づけられ、事業金融の性格を持つ不動産融資として推進された。

1960年代後半に入ると国債発行開始によって金融債の消化にも少なからぬ影響が生じた。このため、金融機関による消化に加え、割引金融債を中心とした自力消化、証券会社を通じた販売が債券消化の3本柱として位置づけられ、組織の強化、店舗の拡充、新商品の開発などが進められた。1967年10月、東京都千代田区九段下に新本店を建設した。

1970年8月、経済社会構造の変化や急速な国際化に対処するため、長期経営計画(7ヵ年)を策定し、また大幅な組織改革を実施して、権限の委譲などによる組織運営の効率化が進められた。

1970年代前半は業務の国際化が進展し、外国為替業務をはじめ、シンジケートローン業務などが拡大した。海外拠点は、1971年10月にニューヨークに初の駐在員事務所、1974年4月にはロンドンに初の海外支店を開設した。また、1974年12月に、欧州市場で初の外債1,500万ドルを発行した。

<日本列島改造論後の不動産不況と日債銀の誕生>

行名が示すように不動産融資に注力してきたが、長期信用銀行として三番手の最後発であり、存立基盤が薄かった。また不動産融資が主力業務であったことより、田中角栄首相の唱えた日本列島改造論後の不動産不況で、多額の不良債権を作り出し、1970年代後半には経営不安がささやかれるようになった。朝鮮銀行が出自であることから民族系企業や韓国外換銀行などとの取引が多く、不動産取引を通じて反社会的勢力との接点をもち、ダーティーイメージのある金融機関であった。

1973年の第1次石油危機に伴う不況の中で、長期経営計画の見直しなどの対応が図られ、経営の効率化が進められた。1977年10月1日、創立20周年を機に、不動産担保金融より債券発行銀行としての路線転換を強調する狙いも込めて、行名を日本債券信用銀行に変更した。

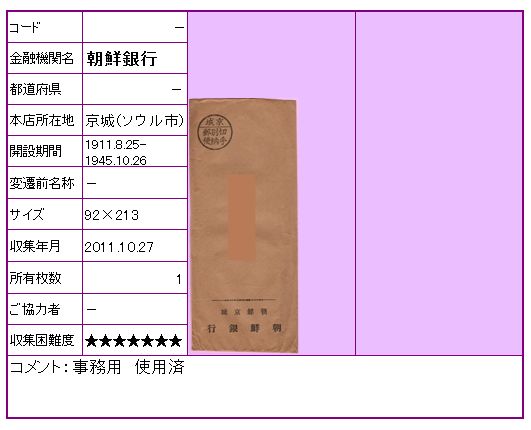

朝鮮銀行(消滅)

近代金融制度の基盤がないまま欧米や日本の資本主義の影響を受けた李氏朝鮮では、1884年以後日本の第一銀行韓国総支店に関税収入の管理を委託し、関税収入を担保にして第一銀行からの融資を受けるようになった。1902年以降、李氏朝鮮が改称した大韓帝国で第一銀行券を発行して、韓国の公用紙幣として流通させる権利を得て、事実上の中央銀行化した。

第一次日韓協約により目賀田種太郎が韓国の財務顧問についた。彼は、民間銀行に過ぎない第一銀行が外国の中央銀行業務を行っている事を問題視し、韓国統監伊藤博文と相談した。その結果、日韓併合直前の1909年11月24日に大韓帝国政府、日本皇室、韓国皇室および個人から資本金により設立された韓国法の韓国銀行条例に基づく中央銀行・韓国銀行が開業し、第一銀行から中央銀行業務を取り上げた。その韓国銀行は、併合後の1911年8月25日には日本法の朝鮮銀行法に基づく特殊銀行として朝鮮銀行と改称された。

朝鮮銀行は日本政府から保護を受け、金貨・銀貨・日本銀行券との兌換が保障された朝鮮銀行券を発行した。また、民間の普通銀行と同じような融資・手形割引などの業務も行ない、朝鮮総督府に対する資金の貸付も行った。しかしながら、密かに日本国内企業への貸付も行って、朝鮮における産業育成という設立当初の目的から逸脱した行動をするようになり、第一次世界大戦終結後に長く続いた不況で融資の焦げ付きが明るみに出た。これに対して日本政府は、1924年に監督権を朝鮮総督から大蔵大臣に移して、日本銀行からの緊急融資を受けて事態を乗り切った。

一方、日本軍が占領地へ進出したため、朝鮮以外に内地及び満州、中国北部及びシベリアに支店等を持った。後に満州に関しては満州国と折半で満州興業銀行を設立して業務を譲渡した。1938年には華北を中心に中国聯合準備銀行が創設され、相互に架空の預金を持ち合ったことにして大量に軍事用の通貨を発行し、満州の軍閥の発行した通貨の整理を図った。だが、戦局の拡大とともに戦火を直接受けなかった朝鮮半島では、景気が上向いて朝鮮銀行の経営状態も改善され、1943年には不良債権の一掃を果たした。

第二次世界大戦後の1945年10月26日、朝鮮銀行は閉鎖機関に指定され解散した。朝鮮にあった資産は、同年9月10日、在韓米軍が接収し、のちにその一部は大韓民国と朝鮮民主主義人民共和国の中央銀行である韓国銀行・朝鮮中央銀行に1948年9月に払い下げされた。また日本国内の残余資産により、1957年4月1日に長期信用銀行として日本不動産銀行が設立された。

なお、朝鮮銀行の建物は、現在は貨幣金融博物館となり、敷地内に中央銀行である韓国銀行の中央本部が隣接している。

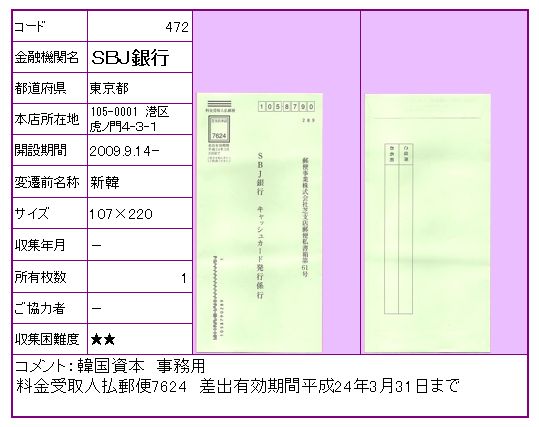

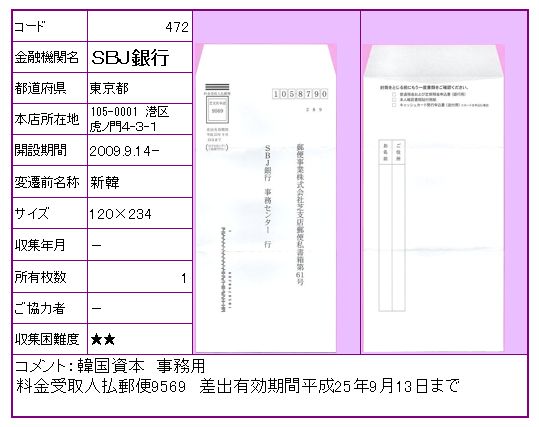

SBJ銀行

1982年7月、在日韓国人信用組合協会会員信用組合が母体となり、韓国初の純民間資本銀行として新韓銀行を創立。1986年に大阪支店を開設した。

2009年1月8日、新韓銀行の東京、大阪、福岡の3支店の業務を譲受ける目的でSBJ銀行が設立され、9月14日に営業を開始。2013年9月17日、本店を港区虎ノ門4-3-1の城山トラストタワー9階から芝5-36-7の三田ベルジュビル4階に移転した。

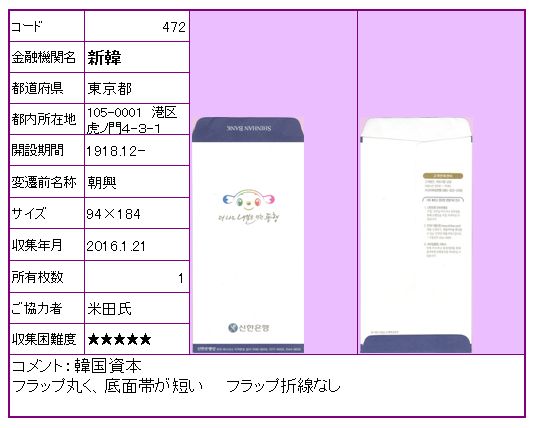

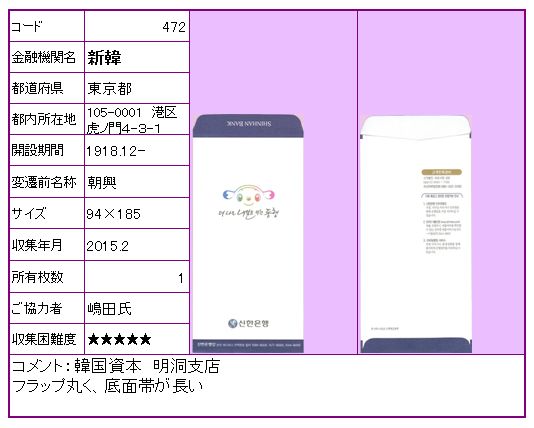

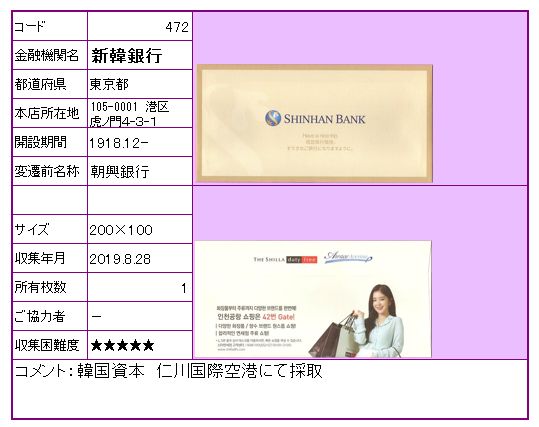

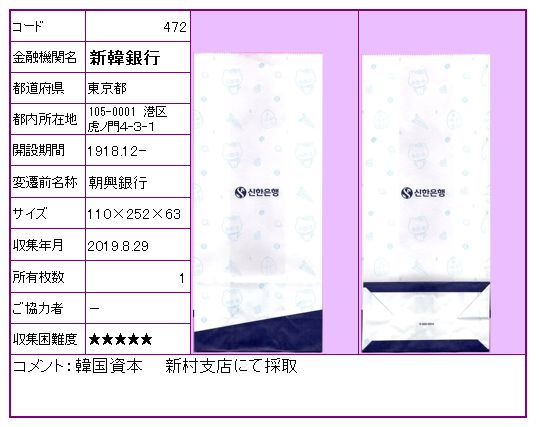

新韓銀行(東京支店をSBJ銀行に譲渡)

1897年2月、前身の一つとなる漢城銀行設立。1918年12月、東京支店を開店。1943年10月、漢城銀行と東一銀行が合併して朝興銀行に銀行名を変更。1945年8月、第二次大戦終結、朝鮮半島分断で38度線以北にあった平壌等の12支店を喪失。1966年12月、ソウルに本店竣工。1982年7月、在日韓国人信用組合協会会員信用組合が母体となり、韓国初の純民間資本銀行として新韓銀行を創立。1988年11月、ソウル市中区太平路2街120に本店を移転。1998年6月、同和銀行をP&A方式で引受。1999年4月、忠北銀行と合併。1999年9月、江原銀行と合併。

2009年1月8日、新韓銀行の東京、大阪、福岡の3支店の業務を譲渡する目的でSBJ銀行が設立され、9月14日に営業を開始した。

朝興銀行(消滅)

1897年2月19日、漢城銀行を設立。1938年1月30日、海東銀行を買収。1941年10月1日、慶尚合同銀行を買収した。

1906年8月8日、韓一銀行が開業。1931年1月21日、湖西銀行を合併し東一銀行と改称。1942年5月、湖南銀行を合併した。

1943年10月、漢城銀行と東一銀行が合併し朝興銀行となった。1903年、業績不振のため、韓国政府は資本投下して韓国皇室財産や貴族財産の管理もできる新組織にした。2006年4月1日、新韓銀行と朝興銀行が合併、存続法人は朝興銀行であるが新韓銀行として業務を開始した。東京支店を港区虎ノ門の神谷町MTビルディング2階に構えていた。